Contratto di comodato gratuito a figli e parenti - Effetti ai fini Imu e Tasi

La Legge di Stabilità 2016, Legge n. 208 del 28.12.2015 “Disposizioni per la formazione del Bilancio annuale e pluriennale dello Stato”, in G.U. del 30.12.2015 ed entrata in vigore il 1.01.2016, ha introdotto importanti novità in materia di tributi e imposte gravanti sugli immobili.

In particolare, tra gli altri provvedimenti, spicca quello che regolamenta l'applicazione di aliquote ridotte o l'esenzione dell'applicazione dell'Imu (Imposta Municipale Unica) e della Tasi (Tassa sui Servizi Indivisibili) nei casi di immobili residenziali concessi in comodato gratuito dai genitori ai figli o viceversa, per se e per il proprio nucleo familiare.

La Legge di Stabilità 2016 all'articolo 1 comma 10, lettera b) prevede che:

“All'articolo 13 del decreto-legge 6 dicembre 2011 n. 201, convertito con modificazioni, dalla Legge 22 dicembre 2011 n. 214, sono apportate le seguenti modificazioni:

a) al comma 3, prima della lettera a) è inserita la seguente: “0a) per le unità immobiliari, fatta eccezione per quelle classificate nelle categorie catastali A/1, A/8 e A/9, concesse in comodato dal soggetto passivo ai parenti in linea retta entro il primo grado che utilizzano come abitazione principale, a condizione che il contratto sia registrato e che il comodante possieda un solo immobile in Italia e risieda anagraficamente nonché dimori abitualmente nello stesso comune in cui è situato l'immobile concesso in comodato; il beneficio si applica anche nel caso in cui il comodante oltre all'immobile concesso in comodato possieda nello stesso comune un altro immobile adibito a propria abitazione principale, ad eccezione delle unità abitative classificate nelle categorie catastali A/1, A/8 e A/9; ai fini dell'applicazione delle disposizioni della presente lettera, il soggetto passivo attesta il possesso dei suddetti requisiti nel modello di dichiarazione di cui all'articolo 9, comma 6, del decreto legislativo 14 marzo 2011, n. 23”.

Definizione di contratto di comodato:

Troviamo la definizione di contratto di comodato agli articoli da 1803 a 1812 del Codice Civile.

In particolare, l'art. 1803 al comma 1, il quale definizione “il contratto di comodato è quel contratto col quale una parte consegna all'altra una cosa mobile o immobile, affinché se ne serva per un tempo e per un uso determinato, con l'obbligo di restituire la stessa cosa ricevuta, il contratto è essenzialmente gratuito”.

Le normative vigenti non prevedono l'obbligo della forma scritta; vale, in qualche modo, il così detto comportamento concludente (l'uso da parte di terzi della cosa concessa, l'obbligo di conservarla in buono stato, l'obbligo di restituirla, l'assenza di corresponsione di un canone).

Nel caso in cui, anche ai fini di opponibilità ai terzi (incluso il Fisco; si pensi al caso dei lavori effettuati dal padre su una casa intestata al figlio non convivente, per la detrazione del 50%) si decida di stipulare il contratto di comodato per iscritto, con il conseguente obbligo di registrazione presso l'Agenzia delle Entrate (la registrazione vige nel solo "caso d'uso" per il comodato "verbale", infatti - v. RM 14/2001).

Qualora la concessione all'uso di beni mobili o immobili preveda il pagamento di un corrispettivo si configura la fattispecie di contratto di locazione, al quale saranno applicate conseguentemente le specifiche norme civili e fiscali.

Requisiti:

Alla luce di quanto sopra riportato, i requisiti richiesti per poter accedere alla riduzione o esenzione del tributo, fissati in maniera chiara, non lasciando più quindi discrezionalità ai Comuni in merito all'equiparazione dell'immobile, destinato in comodato ai parenti, all'abitazione principale, sono:

- il comodante, ovvero chi concede in uso gratuito l'abitazione, potrà essere proprietario solo di un'altra abitazione oltre a quella concessa, ovvero quella destinata quale abitazione principale per sé e per il proprio nucleo familiare;

- il comodatario, ovvero chi riceve in comodato l'alloggio, deve essere legato da un rapporto di parentela entro il 1^ grado (genitori / figli);

- il comodatario deve adibire l'immobile ad abitazione principale per sé e per il proprio nucleo familiare;

- l'immobile oggetto di comodato gratuito non deve rientrare nelle categorie catastali: A/1, A/8 e A/9 (considerate abitazioni di lusso);

- il comodante non deve possedere altri immobili, in Italia, ad eccezione eventualmente dell'immobile ove risiede abitualmente utilizzato quale abitazione principale per sé e per il proprio nucleo familiare;

- sia l'immobile del comodante (utilizzato come abitazione principale per sé e per il proprio nucleo familiare) che quello concesso al comodatario (da utilizzarsi come abitazione principale per sé e per il proprio nucleo familiare) devono essere stabiliti nello stesso comune.

Adempimenti:

Così come sono stati fissati chiaramente i requisiti per poter accedere alla riduzione dei tributi o alla loro esenzione, in relazione anche alle delibere adottate dai singoli Comuni, sono stati indicati anche gli adempimenti obbligatori e i termini entro i quali comunicare tale stato di fatto.

In particolare:

- il contratto di comodato gratuito ai parenti di 1° grado deve risultare da atto scritto (in quanto tale da registrare obbligatoriamente, come indicato sotto) o da contratto verbale registrato su base volontaria (in tal caso non vi è un "termine fisso" per la registrazione, e ciò permette di "retrodatare" la data di efficacia del contratto, restando le altre modalità inalterate)

- la registrazione del contratto di comodato scritto deve avvenire nel termine fisso (20 giorni dalla stipula)

- la registrazione del contratto sconta l'imposta di registro nella misura fissa (di € 200,00), da versare col mod. F23 (versamento che può essere eseguito presso Banche o Uffici Postali)

- su ogni copia del contratto per la quale si richiede la registrazione (normalmente due: una per le Parti e una per l'Ufficio) deve essere applicata la marca da bollo di € 16,00

- il comodante dovrà inoltre produrre la dichiarazione IMU al comune dove ha sede l'immobile, entro il termine del 30 giugno dell’anno successivo con l'indicazione che l'immobile è concesso in comodato gratuito

- la registrazione è dovuta solo inizialmente (non si tratta, infatti, di una "locazione"), anche laddove sia previsto il "rinnovo tacito" alla scadenza. Al contrario, in assenza di clausola espressa di rinnovo tacito, il nuovo contratto stipulato alla scadenza di quello precedente dovrà nuovamente essere oggetto di registrazione, con le modalità già sopra descritte.

Passaggi necessari per la registrazione presso l'Agenzia delle Entrate:

Ai fini della registrazione del contratto di comodato presso l'Agenzia delle Entrate (la registrazione del contratto può avvenire presso qualsiasi ufficio, non necessariamente presso quello in cui si trova l'immobile) è necessario:

- produrre il contratto, firmato in originale, in tre copie (una per l'Ufficio e una ciascuna per ciascuna delle Parti; al fine di “risparmiare una marca da bollo potranno essere prodotte solo due copie: una per l'Ufficio e una da condividere per le Parti);

- produrre una marca da bollo, emessa con data non successiva a quella della data di stipula del contratto, per ciascuna copia del contratto della quale si richiede la registrazione;

- compilare il Modello 69, contenente i dati di entrambe le Parti, disponibile sia presso l'Ufficio dove richiedere la registrazione sia presso il sito web dell'Agenzia delle Entrate;

- effettuare il versamento dell'imposta di bollo, nella misura fissa di € 200,00, con modello F23 e con l'indicazione del codice tributo 109T;

- produrre copia dei documenti di identità delle Parti.

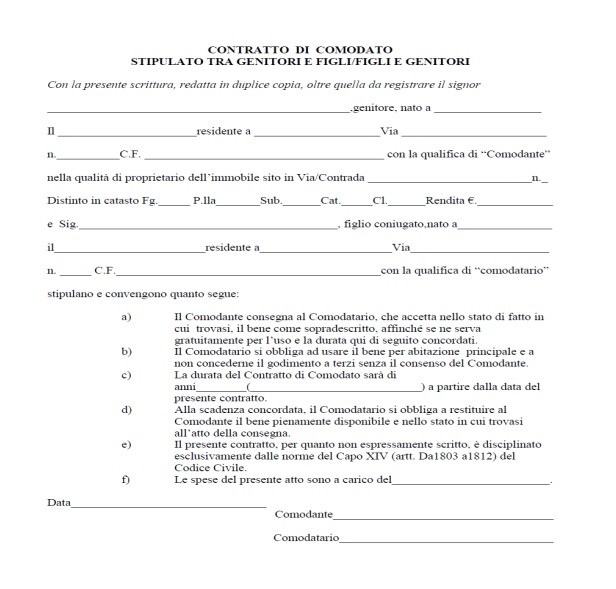

Fac simile contratto di comodato gratuito parenti di primo grado:

Di seguito si riporta fac simile modello di contratto di comodato gratuito per la concessione dell'immobile da adibire ad abitazione principale sottoscritto tra parenti di primo grado: